Detallan hoy plan de reducción de estímulos en EE. UU.

03 de noviembre de 2021

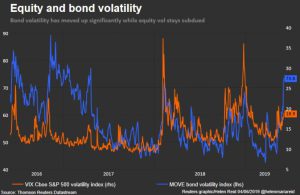

- La volatilidad que viene el mercado de bonos

Las bolsas de Europa tienen comportamientos mixtos esta mañana, con índices como el DAX cayendo 0.12%, el FTSE 100 en 0.45%, y el Euro Stoxx 50 ganando 0.1% o el CAC 40 arriba en 0.3%, de acuerdo con datos de la plataforma de inversión multiactivos eToro.

Las bolsas de EE. UU. abrieron hoy a la baja, a la espera del plan de reducción de estímulos de la FED, que se espera consista en una reducción gradual mensual de 15,000 millones de dólares, para terminar a mediados de 2022. La pregunta aún es si ésta comenzará este noviembre o lo hará en diciembre. Esto sería un preludio del alza de tasas de interés dos veces el próximo año.

El reporte de ADP señaló que 571,000 personas encontraron trabajo en el sector privado en el mes transcurrido hasta mediados de octubre. Se trata de una señal de fortaleza en el mercado laboral, que parece haber superado el obstáculo de la variante Delta de la Covid-19.

Entre tanto, el precio del petróleo tuvo una baja importante, con el WTI en 81.1 dólares por barril esta mañana, ante el aumento en las reservas reportadas por el American Petroleum Institute, la sexta alza seguida, y que sería de 3.6 millones de barriles.

- Inversionistas en acciones vs. inversionistas en bonos

Los inversionistas en bonos esperan altos niveles de volatilidad. Los inversionistas en renta variable ven poca volatilidad (ver gráfico) y menores riesgos extremos.

Los inversionistas en bonos esperan que los bancos centrales aumenten las tasas de interés más rápidamente que lo esperado, mientras que la renta variable estadounidense y europea está alcanzando nuevos máximos.

La reacción a la reducción gradual de estímulos de la Fed contribuirá en gran medida a resolver este enfrentamiento entre inversionistas. Vemos a las acciones respaldadas por un sólido crecimiento de las utilidades, mientras que los rendimientos de los bonos se mantendrán bajos.

Consideramos que las preocupaciones sobre la reducción gradual de estímulos son exageradas y que la renta variable se verá aliviada por una eventual alza de tipos. Nuestro enfoque sectorial cíclico (como XLE, XLF) proporciona la protección contra valuaciones más bajas y exposición a un repunte del crecimiento de fines de periodo.

- MOVE vs. VIX

El “indicador del miedo”, el índice VIX mide la volatilidad de las acciones del S&P 500 y está cerca de un mínimo posterior a la crisis, ayudado por las sólidas utilidades del tercer trimestre y la estacionalidad de fin de año. El índice MOVE mide la volatilidad en el mercado de bonos del Tesoro de EE. UU., desde bonos a corto hasta largo plazo. Este se ha disparado (ver gráfico), a medida que aumentaron las expectativas de que la Fed suba las tasas de interés antes de lo previsto, y más rápidamente el próximo año. Se han observado movimientos similares a nivel mundial desde Australia hasta el Reino Unido.

- Otros mensajes

No todos los mensajes del mercado de bonos son de cautela. La porción más riesgosa de los bonos estadounidenses, las empresas con calificación basura, cotizan en algunos de los niveles más ajustados (más positivos) de la historia, solo 3% por encima de los bonos del gobierno. Estos normalmente se mueven de cerca con la renta variable.

Nota: Ben Laidler es Estratega Global para eToro