ALLURION, LÍDER GLOBAL EN TECNOLOGÍA PREPARA SALIDA A BOLSA

Allurion, líder global en tecnología de pérdida de peso, prepara su salida a bolsa mediante una combinación de negocios con Compute Health Acquisition Corp.

Natick, Massachusetts, Estados Unidos a 20 de febrero de 2023

- Allurion ha creado la primera plataforma de pérdida de peso del mundo que incluye el Balón gástrico Allurion, el primer y único balón gástrico ingerible y sin operaciones del mundo, y ha experimentado un incremento de los ingresos del 100% año tras año desde 2016 a 2021.

- La transacción propuesta incluye una inversión privada en capital público (PIPE) liderada por RTW Investments y una financiación no dilutiva basada en regalías por parte de RTW Investments que se cerrará conjuntamente con la combinación de negocios.

- Esta transacción también incluye inversiones de capital adicionales del anterior presidente y director ejecutivo de Medtronic, Omar Ishrak, el anterior director ejecutivo de GE Jeff Immelt, Leavitt Equity Partners, Yasser Naghi (vicepresidente de Naghi Group), y los inversores actuales de Allurion, que incluyen a Novalis LifeSciences y Segulah Medical Acceleration. Además, Medtronic ha firmado un contrato de no amotrización de deudas.

- La transacción propuesta también incluye un préstamo de término asegurado de una filial de Fortress Investment Group para refinanciar la deuda existente de Allurion y ampliarla, y estará respaldada por un importe adicional de $100 millones de dólares de Chardan Equity Facility.

Allurion Technologies, Inc. (Allurion), empresa dedicada a acabar con la obesidad, y Compute Health Acquisition Corp (Compute Health), empresa con propósito especial de compra (NYSE: CPUH), han anunciado hoy que han alcanzado un acuerdo definitivo de combinación de negocios que concluirá con la salida a bolsa de la empresa Allurion.

Tras la firma, la empresa fusionada (la “Empresa”), se denominará Allurion Technologies, Inc. y está previsto que sus acciones ordinarias se comercialicen en la bolsa de Nueva York con el símbolo “ALUR”.

“Esta transacción es un hito importante para la Empresa. Allurion ha comenzado su misión de erradicar la obesidad en todo el mundo con más de 100.000 pacientes que han recibido tratamiento y la cifra sigue subiendo.

Actualmente tenemos el objetivo de llegar a las vidas de más de 2,000 millones de personas en todo el mundo que padecen sobrepeso”, afirma el Dr. Shantanu Gaur, cofundador y director ejecutivo de Allurion.

“Con la combinación de nuestro revolucionario Balón Allurion, la plataforma digital y el programa de cambio de hábitos, hemos creado la primera plataforma integral dedicada a la pérdida de peso. Estamos deseando invertir este capital para cumplir nuestra misión”.

Hay 2,000 millones de adultos en todo el mundo que padecen sobrepeso y 650 millones de adultos con obesidad. Entre los niños y adolescentes, la obesidad se ha multiplicado por diez en las últimas cuatro décadas.

Es importante destacar que la mayoría de las opciones de pérdida de peso no cumplen las expectativas: el 76% de los pacientes no está plenamente satisfecho con las dietas y el 65% tiene miedo de las posibles complicaciones relacionadas con técnicas más invasivas.

Aunque los fármacos han demostrado su eficacia, normalmente deben usarse de forma permanente con un coste considerable y pueden ocasionar efectos secundarios no deseados.

Tanto los pacientes como los profesionales de la salud necesitan soluciones de pérdida de peso clínicamente probadas que puedan aplicarse globalmente y aborden estas deficiencias.

Allurion está abordando esta necesidad no satisfecha con la oferta de contar con la primera plataforma integral para la pérdida de peso del mundo.

En el núcleo de esta plataforma se encuentra el Programa Allurion, que combina el primer y único balón gástrico del mundo que se puede ingerir y que no requiere de ningún procedimiento para la pérdida de peso (el “Balón Allurion”), un programa propio de cambio de hábitos y Virtual Care Suite (“VCS”), un programa terapéutico digital mediante inteligencia artificial (“IA”) y una solución de seguimiento remoto de pacientes.

El Balón Allurion está diseñado para abordar las diferentes deficiencias de los balones gástricos tradicionales. Se ingiere en forma de cápsula y se rellena siguiendo las instrucciones de un médico sin recurrir a la cirugía, la endoscopia o la anestesia.

La colocación se realiza en unos 15 minutos en un procedimiento ambulatorio. Unos cuatro meses más tarde, la válvula ReleaseValve™ patentada se abre permitiendo al balón vaciarse y salir del cuerpo de manera natural.

El paciente no necesita volver a la consulta para la extracción del balón. El Balón Allurion ha demostrado contar con un perfil de seguridad favorable sin apenas efectos adversos graves.

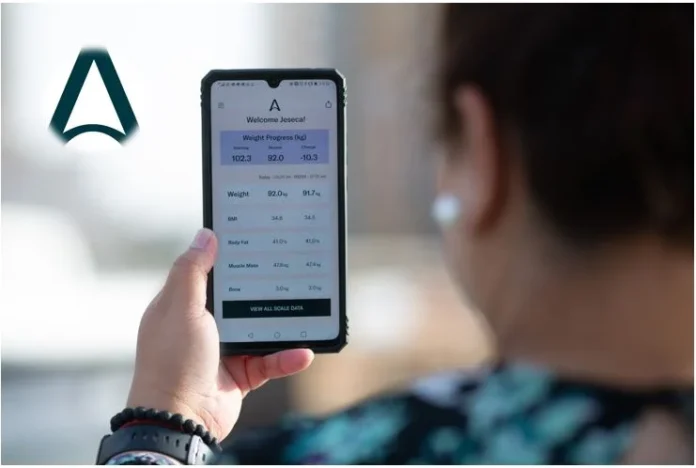

Con Allurion VCS, los profesionales sanitarios pueden enviar mensajes a sus pacientes de forma segura, realizar consultas de telemedicina y supervisar los resultados de los pacientes de forma remota con un análisis mediante IA que integra los datos de la Allurion App, la báscula conectada y el Health Tracker.

A través de la Allurion App, los pacientes pueden acceder al programa propio de cambio de hábitos de Allurion, una biblioteca con más de 150 acciones para la pérdida de peso relacionadas con la dieta, la nutrición, la salud mental, el sueño y la fijación de objetivos, disponible en más de 15 idiomas.

El crecimiento de los ingresos de Allurion se ha visto impulsado por el aumento del aprovechamiento del Programa Allurion por parte de los profesionales de la salud y la rápida expansión geográfica.

Los ingresos de Allurion en 2020, 2021 y 2022 ascendieron a los 20 millones de dólares, 38 millones de dólares y 64 millones de dólares, respectivamente. En 2022, la Empresa continuó su expansión internacional con el lanzamiento del Programa Allurion en Canadá, México, India, Australia, y Brasil.

En EE. UU., Allurion ha lanzado el ensayo AUDACITY, un estudio piloto abierto que evalúa la seguridad y la eficacia del Balón Allurion junto con el Programa terapéutico de modificación del estilo de vida de intensidad moderada (o “MILMTP”) en comparación con el MILMTP solo en los pacientes de Estados Unidos.

“Con nuestra amplia experiencia en la confluencia de la atención sanitaria, la tecnología y los datos, consideramos que Allurion es una plataforma revolucionaria que aborda y resuelve una de las mayores necesidades médicas que quedaban por satisfacer en el mundo”, declara Omar Ishrak, presidente de Compute Health.

“La exclusiva tecnología de Allurion junto con su trayectoria demostrada de crecimiento continuo y excepcional se diferencia de forma clara del resto de competidores en el ámbito de la pérdida de peso. La empresa cuenta con una posición única para el éxito a largo plazo en un mercado de amplio espectro”.

La transacción propuesta incluye una PIPE liderada por RTW Investments y una financiación no dilutiva basada en regalías por parte de RTW Investments que se cerrará conjuntamente con la combinación de negocios.

“RTW se enorgullece de apoyar la misión de Allurion de acabar con la obesidad como principal inversor de capital en el PIPE, así como proporcionar una financiación no dilutiva basada en regalías que aceleren la estrategia de comercialización de Allurion”, afirma Roderick Wong, MD, socio gerente y responsable de inversiones de RTW Investments, LP.

“Creemos que la Empresa está bien posicionada para competir en el mercado de la pérdida de peso y proporcionar una herramienta muy necesaria para los proveedores de salud y sus pacientes”.

El Dr. Shantanu Gaur, cofundador y director ejecutivo, fundó Allurion en 2009 durante sus estudios en la Facultad de Medicina de Harvard. Desde que recibió la marca CE para el Balón Allurion en 2015, Allurion ha consolidado su marca gracias al estudio de su programa de pérdida de peso en poblaciones amplias y diversas.

En un estudio de 1,770 pacientes de 19 centros en nueve países, los pacientes del Programa Allurion perdieron el 15% del peso corporal total o 13.6 kg de media en tan solo cuatro meses.

En otro estudio realizado en 522 pacientes del Programa Allurion que fueron monitorizados tras la eliminación del balón, dichos pacientes mantuvieron un año después el 95% de la pérdida de peso conseguida a los cuatro meses.

Finalmente, el estudio de 226 pacientes con diabetes tipo 2 o prediabetes tratados con el Programa Allurion, determinó que aquellos pacientes con diabetes tipo 2 redujeron los niveles de hemoglobina A1c (HbA1c) de media 1.5 puntos y aquellos con prediabetes redujeron los niveles de HbA1c en 1.1 puntos, logrando la remisión de ambas enfermedades.

Tras la combinación de negocios, la Empresa seguirá estando dirigida por el Dr. Shantanu Gaur, cofundador y director ejecutivo de Allurion. La junta directiva ampliada será copresidida por el inversor Krishna Gupta de REMUS Capital y Omar Ishrak, e incluirá a Nick Lewin, presidente de Establishment Labs (NASDAQ: ESTA).

“Hace más de una década nos convertimos en el primer socio institucional de Allurion y, desde entonces, nuestra confianza en esta revolucionaria tecnología y esta oportunidad de mercado no ha dejado de crecer”, afirma Krishna Gupta, directora ejecutiva de REMUS Capital.

“La oportunidad global de impulsar de forma fiable una pérdida de peso segura y eficaz cubre las necesidades médicas y estéticas de los consumidores y tiene un potencial ilimitado.

Esta transacción acelerará el proceso por el que Allurion se convertirá en líder de mercado global en el ámbito de la pérdida de peso, aprovechando sus métodos innovadores y su ADN digital”.

La transacción propuesta también incluye un préstamo de término asegurado de una filial de Fortress Investment Group para refinanciar la deuda existente de Allurion y ampliarla, y estará respaldada por un importe adicional de $100 millones de dólares de Chardan Equity Facility (ChEF).

Una vez que se cierre la combinación de negocios propuesta, de acuerdo con las condiciones de ChEF, Chardan Capital Markets LLC (Chardan), se ha comprometido a adquirir hasta un importe de 100 millones de dólares de las acciones ordinarias periódicamente cuando Allurion lo solicite.

Este instrumento proporcionará a Allurion la capacidad de aumentar el capital adicionalmente de manera oportunista en el futuro.

“Allurion ha desarrollado una tecnología exclusiva y una cartera diferenciada de propiedad intelectual”, afirma Christopher LiPuma, director de Fortress.

“En especial, la posición consolidada de la Empresa en el campo de la propiedad intelectual en el ámbito de la pérdida de peso destaca como un activo clave que creemos proporcionará las bases para un futuro crecimiento y colaboraciones potenciales”.

Condiciones clave de las transacciones

Tras el cierre de la transacción propuesta, se prevé que la Empresa expida y asuma certificados y otras disposiciones de incentivos representantes o subyacentes, colectivamente, 37,812,000 acciones de la Empresa para los accionistas de Allurion, con una contraprestación pagadera a los accionistas de Allurion basada en el cálculo de 500 millones de dólares de valor empresarial proforma de la Empresa combinada.

La transacción propuesta también incluye una condición de efectivo mínimo de 70 millones de dólares (neto de determinados gastos) y está previsto que proporcione un mínimo de 87 millones de dólares de ingresos brutos en efectivo.

Con respecto a la transacción propuesta, los titulares de las acciones ordinarias de Clase A de Compute Health tendrán el derecho a rescatar las acciones.

Si los titulares de las acciones ordinarias de Clase A de Compute Health optan por no rescatar sus acciones Clase A de Compute Health con relación a la transacción propuesta, dichos titulares recibirán, al cierre de la transacción propuesta, 0.420455 acciones adicionales de la Empresa para cada acción no rescatada de la acción ordinaria de Clase A de Compute Health.

La transacción propuesta ha sido aprobada por las juntas directivas de Compute Health y Allurion.

La transacción propuesta exigirá la aprobación de los accionistas de Compute Health y Allurion y está sujeta a otras condiciones de cierre habituales, incluida la recepción de determinadas autorizaciones normativas y una declaración de inscripción en el Formulario S-4 (la Declaración de inscripción) que se declarará efectiva por la Comisión de Bolsa y Valores (la SEC).

Está previsto que la transacción propuesta se cierre durante el primer semestre de 2023.

Asesores

Jefferies LLC (Jefferies) prestará asesoramiento financiero exclusivo y asesoramiento sobre mercados de valores exclusivo a Allurion y Goodwin Procter LLP prestará asesoramiento jurídico a Allurion. Kirkland & Ellis LLP prestará asesoramiento jurídico a Jefferies. Credit Suisse Securities (USA) LLC (Credit Suisse) prestará asesoramiento financiero exclusivo, asesoramiento sobre mercados de valores exclusivo y servicios de agente de colocación exclusivo a Compute Health y Skadden, Arps, Slate, Meagher & Flom LLP prestará asesoramiento jurídico a Compute Health. Davis Polk & Wardwell LLP prestará asesoramiento jurídico a Credit Suisse.

Documentos de la transacción

Compute Health presentará ante la SEC los documentos referentes a la transacción propuesta en un informe actual sobre el Formulario 8-K, el cual permanecerá accesible en www.sec.gov.

Acerca de Allurion

Allurion dedica sus actividades a erradicar la obesidad. El Programa Allurion es una plataforma para la pérdida de peso que combina el Balón gástrico Allurion, el primer y único balón gástrico ingerible y sin intervenciones para la pérdida de peso, la Allurion Virtual Care Suite que incluye la aplicación móvil Allurion para los consumidores, Allurion Insights con la plataforma Iris de inteligencia artificial para los médicos, la Allurion Connected Scale y el Health Tracker.

La Allurion Virtual Care Suite también está disponible de forma independiente al Programa Allurion para ayudar a los profesionales sanitarios a personalizar, supervisar y gestionar el tratamiento de pérdida de peso de sus pacientes, independientemente del plan de tratamiento: balón gástrico, cirugía, tratamiento farmacológico o nutricional.

Allurion es una marca registrada de Allurion Technologies, Inc. en Estados Unidos y países de todo el mundo. Para obtener más información sobre Allurion y la Allurion Virtual Care Suite, visita www.allurion.com

Acerca de Compute Health

Compute Health (NYSE: CPUH) es una empresa con propósito especial de compra formada con el fin de llevar a cabo una fusión, capitalización bursátil, adquisición de activos, compra de acciones, reorganización o combinación de negocios similares con una o más empresas. Compute Health está liderada por el equipo directivo compuesto por Omar Ishrak, Jean Nehmé y Joshua Fink.

La estrategia de Compute Health es centrarse en empresas del sector de la salud que están aprovechando o tienen el potencial de aprovechar la potencia computacional, con énfasis en las empresas del ámbito de los productos médicos, entre los que se incluyen, los dedicados a la obtención de imágenes y la robótica. Para obtener más información acerca de Compute Health, visita www.compute-health.com

Información importante acerca de la transacción propuesta y dónde encontrarla

Este comunicado de prensa está relacionado con la combinación de negocios propuesta entre Allurion, Compute Health y Allurion Technologies Holdings, Inc., una filial de propiedad exclusiva de Allurion que será la Empresa que cotice en bolsa tras la ejecución de la transacción propuesta (Pubco).

Pubco pretende presentar la Declaración de inscripción con la SEC, que incluirá un documento que sirve de declaración de poder y prospecto de Compute Health y Pubco y una descripción completa de las condiciones de la transacción propuesta.

La declaración de poder/prospecto se enviará por correo a los accionistas de Compute Health en la fecha de corte prevista para establecerse para votación en la reunión de accionistas de Compute Health relacionada con la transacción propuesta.

Es posible que Compute Health y Pubco presenten otros documentos relacionados con la transacción propuesta ante la SEC.

Este comunicado de prensa no incluye toda la información que debería tenerse en cuenta con respecto a la transacción propuesta y no pretende constituir la base de ninguna decisión de inversión o ninguna otra decisión con respecto a la transacción propuesta.

Se recomienda a los accionistas de Compute Health y otras personas interesadas que lean, siempre que esté disponible, la Declaración de Inscripción y la declaración de poder/prospecto y cualquier anexo relacionado con los mismos y el resto de los documentos relevantes presentados o que sean presentados con relación a la transacción propuesta, ya que dichos materiales incluirán información importante acerca de Allurion, Compute Health y la transacción propuesta.

La Declaración de inscripción y la declaración de poder/prospecto y el resto de los documentos que se presenten ante la SEC, una vez disponibles, podrán obtenerse sin cargo alguno en el sitio web de la SEC en www.sec.gov, o mediante el envío de una solicitud por escrito a Compute Health, 1100 N Market Street 4th Floor, Wilmington, DE 19890.

NI LA SEC NI NINGÚN OTRO ORGANISMO ESTATAL REGULADOR DE VALORES HA APROBADO O RECHAZADO LAS TRANSACCIONES DESCRITAS EN ESTE COMUNICADO DE PRENSA SOBRE EL FONDO O LA ADECUACIÓN DE LA TRANSACCIÓN PROPUESTA O CUALQUIER TRANSACCIÓN RELACIONADA O BASADA EN LA ADECUACIÓN O PRECISIÓN DE LA DIVULGACIÓN EN ESTE COMUNICADO DE PRENSA. TODA ALEGACIÓN EN CONTRARIO CONSTITUYE UN DELITO.

Participantes en la Solicitud

Compute Health, Allurion, Pubco, determinados accionistas de Compute Health, y algunos de los directores de Compute Health, Allurion y Pubco, funcionarios ejecutivos y otros miembros de la dirección y empleados podrán, conforme a las normas de la SEC, ser considerados participantes en la solicitud de poderes de los accionistas de Compute Health con respecto a la transacción propuesta.

En la Declaración de inscripción y la declaración de poder/prospecto, siempre que estén disponibles, se incluirá una lista de los nombres de dichas personas e información relativa a sus intereses en la transacción propuesta.

Los accionistas, posibles inversores y otras personas interesadas deberán leer con atención la Declaración de inscripción y la declaración de poder/prospecto cuando esté disponible y antes de llevar a cabo cualquier votación o decisión de inversión. Es posible obtener copias gratuitas de estos documentos en las fuentes mencionadas anteriormente, siempre que estén disponibles.

Proyecciones

Este comunicado de prensa incluye determinadas “proyecciones” en el sentido de las leyes federales de valores de EE. UU. con respecto a Compute Health, Allurion y la transacción propuesta entre ellos, los beneficios de la transacción propuesta, el importe de efectivo que la transacción propuesta proporcionará a la Empresa, las proyecciones temporales de la transacción propuesta, los servicios y mercados de Allurion, las expectativas con respecto a un futuro crecimiento, los resultados de las operaciones, el rendimiento, el capital futuro y otros gastos, las ventajas competitivas, las perspectivas y oportunidades comerciales, los planes e intenciones futuras, los resultados, el nivel de las actividades, el rendimiento, los objetivos o logros y otros futuros eventos. Estas proyecciones generalmente se identifican con palabras como “anticipar”, “creer”, “esperar”, “posible”, “podría”, “potencial”, “estimación”, “debería”, “plan”, “predicción”, u otras variaciones.

Reflejan las creencias y suposiciones actuales de la dirección de Compute Health y Allurion, y se basan en la información disponible actualmente para la dirección de Compute Health y Allurion. Las declaraciones de proyecciones son predicciones, proyecciones y otras declaraciones sobre futuros eventos que se basan en las expectativas y suposiciones actuales y, como resultado, están sujetas a riesgos e incertidumbre.

Numerosos factores podrían hacer que los resultados o desarrollos variaran considerablemente de los expresados o implicados por dichas declaraciones de proyecciones, esto incluye con carácter enunciativo pero no limitativo:

(i) el riesgo de que la transacción propuesta no se complete a su debido tiempo o en modo alguno, lo que podría afectar seriamente al precio de los valores de Compute Health;

(ii) el riesgo de que la transacción propuesta no se complete por parte de la combinación de negocios de Compute Health y la imposibilidad de obtener una ampliación del plazo de la combinación de negocios si así lo solicitara Compute Health; (iii) la imposibilidad de cumplir las condiciones para la ejecución de la transacción propuesta, lo que incluye con carácter enunciativo pero no limitativo, la aprobación del acuerdo de combinación de negocios por los accionistas de Compute Health y los accionistas de Allurion, el cumplimiento de la condición de efectivo mínimo y la recepción de determinadas autorizaciones gubernamentales y normativas;

(iv) cambios en la estructura propuesta de la transacción propuesta que puedan ser necesarios o se consideren apropiados, como consecuencia de la legislación o la normativa aplicable o como condición para obtener la autorización normativa de la transacción propuesta;

(v) la incidencia de cualquier evento, cambio u otra circunstancia que podría dar lugar a la rescisión del acuerdo de combinación de negocios;

(vi) la capacidad para completar la inversión del PIPE, el préstamo de término asegurado y la financiación basada en regalías de RTW Investments relacionada con la transacción propuesta;

(vii) la capacidad de la Empresa para adquirir recursos suficientes para la financiación si fueran necesarios;

(viii) el efecto de la comunicación o la tramitación de la transacción propuesta en las relaciones empresariales, los resultados operativos y el negocio de Allurion en general;

(ix) los riesgos de que la transacción propuesta altere los planes y operaciones actuales de Allurion;

(x) la capacidad de la Empresa para implementar los planes de negocio, previsiones y otras expectativas tras la ejecución de la transacción propuesta e identificar y detectar oportunidades adicionales;

(xi) riesgos significativos, suposiciones, estimaciones e incertidumbres relacionadas con la información financiera proyectada con respecto a Allurion;

(xii) el resultado de cualquier acción legal que pueda ser iniciada contra Allurion, Pubco o Compute Health tras el anuncio del acuerdo de combinación de negocios o la transacción propuesta;

(xiii) la capacidad de la empresa para comercializar los productos y servicios actuales y futuros y generar suficiente demanda entre los médicos y los pacientes;

(xiv) la capacidad de la Empresa para realizar con éxito estudios preclínicos y ensayos clínicos actuales y futuros del Balón Allurion y otros posibles productos candidatos;

(xv) la capacidad de la Empresa para lograr la aceptación en el mercado del Balón Allurion como seguro y eficaz;

(xvi) la capacidad de la Empresa de vender de manera rentable los productos existentes y futuros a través de los contratos de distribución existentes con los distribuidores y/o adoptar con éxito un equipo de venta directa como parte del modelo de venta híbrido que incluye tanto a distribuidores como a un equipo de venta directa;

(xvii) la capacidad de la Empresa de obtener la aprobación reglamentaria o autorización en EE. UU. y determinadas jurisdicciones ajenas a EE. UU. para los productos actuales y futuros y mantener las aprobaciones y/o autorizaciones obtenidas previamente en dichas jurisdicciones en las que los productos y servicios de Allurion se ofrezcan en la actualidad;

(xviii) la capacidad de la Empresa para prever con precisión la demanda de los clientes y fabricar una cantidad suficiente de producto que cubra la demanda de los pacientes y los médicos;

(xix) la capacidad de la Empresa para competir con éxito en el sector altamente competitivo y cambiante en el que opera Allurion y, abordar con eficacia los cambios en dicho sector, incluidos los cambios en los productos y servicios de la competencia y los cambios en la legislación y la normativa que afecten a la Empresa;

(xx) la capacidad de la Empresa para gestionar con eficacia el futuro crecimiento y cualquier futura expansión internacional de la empresa de Allurion y afrontar los riesgos relacionados con la comercialización a escala internacional;

(xxi) la capacidad de la Empresa de obtener y mantener la protección de la propiedad intelectual para sus productos y tecnologías y adquirir u otorgar licencias de propiedad intelectual de terceros:

(xxii) la capacidad de la Empresa de conservar a los ejecutivos clave;

(xxiii) la capacidad de obtener y mantener la cotización de los valores de la Empresa en la bolsa de valores nacional; (xxiv) la capacidad de la Empresa de formar adecuadamente a los médicos en el uso del Balón Gástrico Allurion y otros servicios que ofrezcan en sus consultas;

(xxv) el riesgo de recesión en el mercado y el sector de Allurion, lo que incluye con carácter enunciativo, pero no limitativo, las consecuencias de la pandemia de la COVID-19;

(xxvi) tasas, costes y gastos relacionados con la transacción propuesta;

(xxvii) el riesgo de que el acuerdo de colaboración con Medtronic no sea firmado y las partes no alcancen los beneficios previstos, un incremento de los ingresos y las oportunidades derivadas de dicho acuerdo;

(xxviii) la imposibilidad de conseguir los beneficios anticipados de la transacción propuesta o unos resultados proforma estimados y los supuestos subyacentes, incluidas las amortizaciones estimadas por los accionistas públicos de Compute Health; y

(xxix) las sanciones a Rusia, la reducción de la confianza del consumidor, el aumento de la inflación, los parones de producción en Europa, los ciberataques, el aumento del coste del gas natural, el aumento de los costes de fabricación y el aumento de los costes de la cadena de suministro.

La anterior lista de factores no es exclusiva. Debe considerar con detenimiento los factores anteriores y otros riesgos e incertidumbres descritas en el apartado «Factores de riesgo» del Formulario S-1 de Compute Health (Archivo n.º 333-252245) y el Informe anual del Formulario 10-K para el año que finaliza el 31 de diciembre de 2021 y las declaraciones de poder/prospecto, cuando están disponibles, y otros documentos presentados periódicamente por Compute Health y Pubco ante la SEC.

Estos documentos identifican y abordan otros riesgos e incertidumbres importantes que podrían hacer que los eventos y resultados reales difieran considerablemente de aquellos incluidos en las proyecciones.

Las proyecciones sólo se refieren a partir de la fecha en la que fueron hechas, y ningún miembro de Allurion, Pubco o Compute Health está obligado a actualizar o revisar ninguna proyección u otra información incluida, ya sea como consecuencia de una información nueva, eventos futuros o similar.

Se advierte al lector de los límites que puede otorgar a esta información. Ningún miembro de Compute Health, Allurion o Pubco ofrece garantía alguna de que Compute Health o Allurion, o la Empresa, vayan a alcanzar sus expectativas.

No captación

Este comunicado de prensa y la información aquí incluida no es una declaración de poder/prospecto o solicitud de un poder, consentimiento o autorización con respecto a ningún título o con respecto a una posible combinación de negocios o cualquier otra cuestión y no constituye ninguna oferta para vender ni una solicitud de oferta para comprar los títulos de Compute Health, Allurion, Pubco o la Empresa, ni una solicitud de voto o aprobación, tampoco habrá ninguna venta de dichos títulos en ningún estado o jurisdicción en los que dicha oferta, solicitud o venta sería ilegal antes del registro o la cualificación conforme a las leyes sobre valores de dicho estado o jurisdicción.

Sólo se ofrecerán valores mediante un prospecto que cumpla los requisitos del Apartado 10 de la Ley de valores de 1933, incluidas sus modificaciones, o exista una exención a este respecto.

Contacto en México

Iván Gómez

Enmedios RP

55 6960 9285

Armando Ocaña

Enmedios RP

55 3406 6653

Contactos Internacionales

Medios

Sean Leous

Sean.Leous@westwicke.com