Fed ocasiona otra semana negativa para bolsas en EE. UU.

22 de abril de 2022

- Bolsas de Europa se mantienen

Las bolsas de Europa iban a la baja hoy, al momento de abrir los mercados en Estados Unidos. El FTSE 100 perdía 0.75% y el DAX 1.68%, mientras que el Euro Stoxx 50 bajaba 1.7% y el CAC 40, 1.68% de acuerdo con datos de la plataforma de inversión multiactivos eToro.

El índice PMI de la eurozona marca que la recuperación económica todavía tiene inercia en el continente, con 55.8 puntos en abril, impulsados por una fuerte alza en los servicios (57.7). En contraste, las ventas minoristas en Gran Bretaña cayeron 1.4% en marzo, y la confianza del consumidor está en niveles no vistos desde la crisis financiera de 2009.

La inflación es la gran causa, con un nivel de 7.5% en el bloque europeo en marzo, que podría tener espacio para incrementarse, mientras el BCE no da muestras de cambiar su ritmo de acción.

Las bolsas estadounidenses abrieron mixtas hoy. El Dow Jones perdía 0.52%, el S&P500, 0.33% y el Nasdaq ganaba 0.19%, pero éste último se unió al rojo en la primera hora de negociaciones.

Los bancos centrales se ponen al día

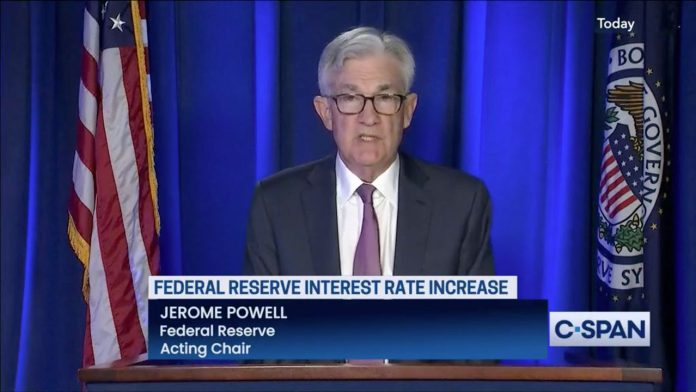

Los recientes comentarios aparentemente inocuos del presidente de la Reserva Federal de EE. UU., Jerome Powell, de que las tasas de interés debían aumentarse «un poco más rápido» llevaron a los mercados de valores a la baja. La presidenta del Banco Central Europeo (BCE), Lagarde, fue más diplomática, pero también se está moviendo claramente en la misma dirección de endurecimiento.

Esto continúa ilustrando que los banqueros centrales están influyendo por ahora en los mercados de valores globales. Los mercados ahora esperan que la Reserva Federal aumente las tasas de interés en más del 3% este año y que el BCE aumente alrededor del 0.8%. Este es un cambio dramático en las expectativas en comparación con hace solo unos meses, ya que los bancos centrales se apresuran a ponerse al día con el aumento de los niveles de inflación a más del 7% en ambos lados del Atlántico.

Las valuaciones de acciones son el valor actual de todas las utilidades de la empresa en el futuro. Cuanto más altas sean las tasas de interés, menor será este valor. Esto está deprimiendo las valuaciones del mercado de valores hoy en día, y haciendo que sectores más baratos como el financiero y el energético, y mercados más baratos como Europa y Japón, sean algunos de los refugios relativamente más seguros para estos temores de tasas de interés más altas.

Vemos mercados estresados pero seguros. Estamos cerca de la «inflación máxima» en EE. UU., con una disminución del crecimiento económico y una caída de los precios del petróleo y los automóviles. También es posible que estemos cerca del pico del «miedo de la Fed», ya que los mercados ya esperan una serie de aumentos de la tasa de interés del 0,5% en las próximas tres reuniones

Es un hecho que esta semana hubo una fuerte salida de fondos de inversión en renta variable en EE. UU., de más de 16,500 millones de dólares, algo no visto desde diciembre pasado.

Entre las acciones más castigadas hoy está GAP, con una caída de 19%, luego de estimar una caída en sus ventas para este trimestre. Mientras tanto, Verizon pierde 4.8%, tras reportar la pérdida de 292,000 suscriptores de postpago en telefonía celular.

American Express reportó resultados por arriba de lo estimado por los analistas, pero sus perspectivas para 2022 no resultaron tan halagadoras, por lo que la acción baja 1% esta mañana, al igual que SAP, que no llegó a lo esperado en utilidades por acción.

Riesgos de recesión en contexto

El FMI recortó su pronóstico de crecimiento del PIB real mundial para este año del 4.4% al 3.6%, debido a los impactos de la guerra de Ucrania (-35% del PIB) y la mayor inflación (5% en el mundo desarrollado). Se prevé una tasa de crecimiento mundial similar del 3.6 % en 2023.

Reino Unido y Europa lideraron los recortes previstos, con los exportadores de materias primas Canadá y Brasil resistentes a la baja.

El vaso medio lleno

A pesar del fuerte recorte, las tasas de crecimiento están por encima del promedio de 10 años (ver gráfico) y amortiguan los temores de recesión de los inversionistas. Otros indicadores, desde el comercio hasta incluso la curva de rendimiento, son igualmente tranquilizadores. Los mercados son sensibles a cualquier noticia menos mala.

Los indicadores a corto plazo, desde el PMI manufacturero global (54) hasta la actual temporada de reportes de EE. UU. (80% superando las expectativas) son igualmente resistentes. Incluso el indicador de la curva de rendimiento de la Reserva Federal sitúa los riesgos de recesión de 12 meses solo en el 5%.

El indicador de comercio de Kiel muestra que el comercio mundial se está estabilizando después de un primer trimestre débil, aunque con riesgos: el 12% del comercio mundial está estancado en los barcos. Los índices de rigurosidad del confinamiento continúan disminuyendo fuera de China, lo que ayuda a la actividad.

El detalle está en la política monetaria

Sin embargo, estamos en un nuevo mundo de inversión. La revisión de precios aguda e interminable de las expectativas de interés de la Reserva Federal y la inflación alta durante más tiempo han hecho que la volatilidad de los bonos sea duplique la de las acciones, y propiciado un índice de condiciones financieras de EE. UU. más restrictivo.

Esto impulsa una valuación más baja y una rotación desde acciones de crecimiento a las de valor. Las acciones están siendo sometidas a pruebas de estrés por el aumento de los rendimientos de los bonos. Sin embargo, hay límites respecto de cuán altos pueden llegar a ser los rendimientos.

La Reserva Federal tiene más control sobre los rendimientos ahora con su inminente gran disminución de su hoja de balance, mientras que los altos niveles de deuda y la amplia brecha de rendimiento con los mercados globales funcionan como limitantes.